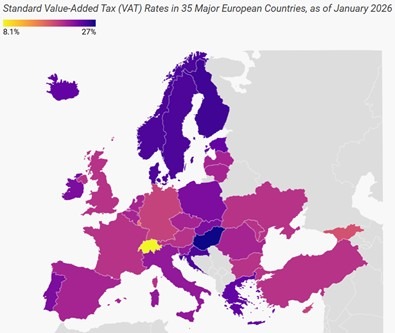

La taxe sur la valeur ajoutée (TVA) est l’un des impôts les plus visibles : elle se répercute directement dans les prix et influence le pouvoir d’achat. Pourtant, un constat surprend souvent le public : la Suisse, avec un taux ordinaire parmi les plus bas d’Europe (8,1 %), affiche des recettes de TVA élevées et une grande stabilité financière, tandis que l’Ukraine applique un taux standard nettement plus élevé (20 %) mais encaisse moins.

Forte de plusieurs années d’expérience au sein de l’administration fiscale ukrainienne, directement dans le domaine de l’administration de la TVA, j’ai voulu comprendre ce paradoxe apparent et comparer deux modèles d’un même impôt : leurs taux, leurs règles et — surtout — leur logique d’exécution.

Le mécanisme de la TVA a été décrit pour la première fois en 1954 par l’économiste français Maurice Lauré, comme alternative à la taxe sur le chiffre d’affaires et à l’impôt sur les ventes. Aujourd’hui, la TVA est appliquée dans plus de 140 pays. Parmi les économies développées, les États-Unis font figure d’exception, avec une taxe sur les ventes décidée au niveau des États.

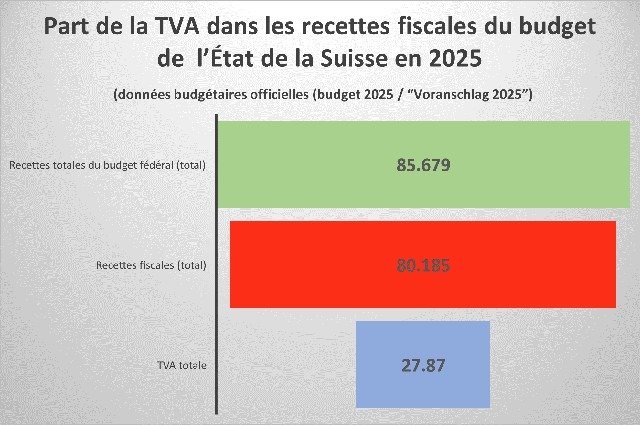

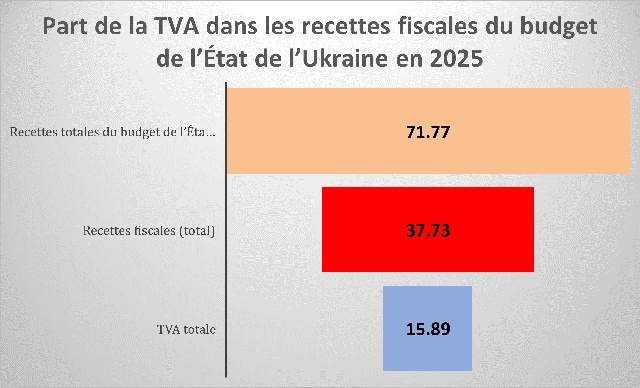

Dans la plupart des pays, la TVA constitue l’une des principales sources de financement des budgets publics — et la Suisse comme l’Ukraine ne font pas exception.

Des données comparables pour l’année 2025 montrent qu’un taux faible peut générer des recettes élevées si la base d’imposition est large, si l’administration fiscale est stable et si la discipline budgétaire est stricte.

Source : newsd.admin.ch

Source : openbudget.gov.ua

Ainsi, alors que les recettes totales ne diffèrent que d’environ 1,2 fois, l’écart en matière de TVA atteint environ 1,7 fois — au détriment du pays qui applique pourtant le taux le plus élevé.

Une différence structurelle compte également. D’après les graphiques comparatifs, nous voyons qu’en Ukraine une part significative des recettes provient des contributions de partenaires étrangers et d’organisations internationales (≈ 14,3 %). Le budget de la Confédération, au contraire, est principalement financé par des recettes fiscales internes, ce qui le rend plus autonome et plus prévisible. Parmi les facteurs de cette stabilité figure le « frein à l’endettement », qui impose de contenir les dépenses au niveau des recettes effectivement disponibles.

Ukraine : taux élevé et segmentation détaillée

En Ukraine, quatre taux de TVA sont en vigueur :

Ce modèle permet de soutenir certains secteurs de manière ciblée, mais il complique l’application au quotidien et augmente le risque d’erreurs (classification, documentation, contrôles).

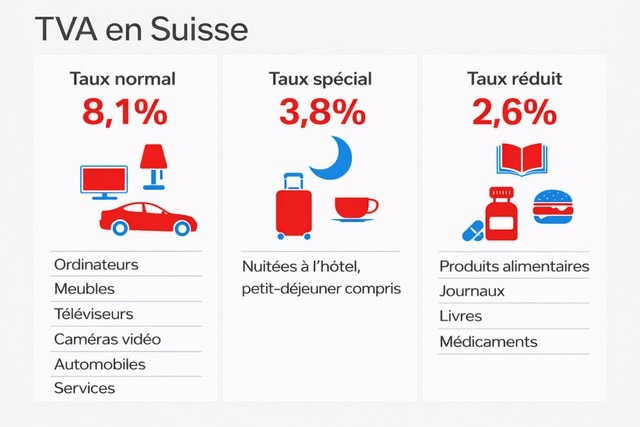

Suisse : moins de taux, moins d’erreurs

En Suisse, le système est plus lisible :

Le nombre limité de taux réduit la charge administrative et rend l’impôt plus compréhensible pour les entreprises, tout en conservant une logique sociale.

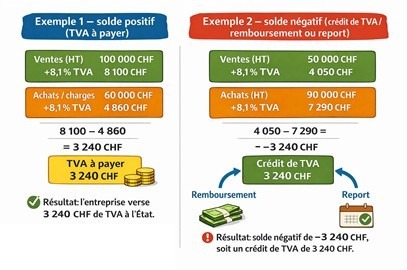

En Suisse comme en Ukraine, la formule de base est identique :

TVA à payer = TVA sur les ventes − TVA préalable (TVA sur les achats)

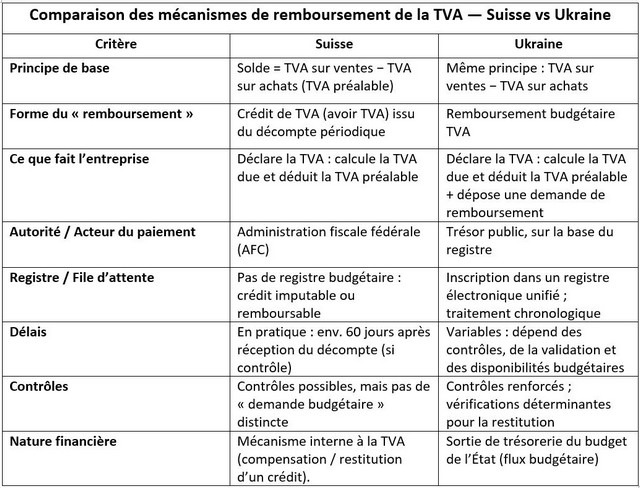

Les différences se situent dans la « suite » : comment un solde négatif est traité, et par quels acteurs.

Suisse : la TVA comme crédit issu du décompte

En Suisse, un solde négatif se transforme automatiquement en crédit de TVA. Celui-ci peut être imputé sur des obligations futures ou remboursé en numéraire. Le remboursement s’inscrit dans la logique du décompte de TVA : il n’est pas traité comme une opération budgétaire distincte.

En pratique, le délai de remboursement se situe souvent autour de 60 jours, sous réserve de contrôles (notamment en cas de situations atypiques).

Ukraine : remboursement budgétaire et registre

En Ukraine, le remboursement peut prendre la forme d’un report sur les périodes suivantes ou — le plus souvent — d’un remboursement budgétaire. Ce dernier nécessite généralement :

Les délais dépendent des contrôles et de la situation budgétaire, ce qui rend le processus moins prévisible pour les entreprises et augmente la charge administrative.

Deux systèmes — deux ensembles de priorités

Les deux pays poursuivent un même objectif — la neutralité de la TVA pour les entreprises — mais empruntent des voies différentes pour y parvenir. La Suisse mise sur la simplicité et l’automatisation : un solde négatif de TVA se transforme en crédit, pouvant être imputé ou remboursé. L’Ukraine, en revanche, traite le remboursement comme une opération budgétaire, dans laquelle le registre, les contrôles et le suivi des flux financiers jouent un rôle central.

C’est précisément cette différence d’architecture qui détermine si la TVA est perçue comme un impôt « léger » ou « lourd » pour l’entrepreneur — alors même que la formule de calcul est identique.

Pour les entreprises, le remboursement de la TVA n’est pas une notion fiscale abstraite, mais une question de trésorerie. Plus le mécanisme est clair, automatique et prévisible, plus il est facile de planifier le fonds de roulement et les investissements.

C’est pourquoi, en Ukraine, le remboursement de la TVA est souvent perçu par les entreprises comme un processus bureaucratique, nécessitant une connaissance approfondie des règles et un strict respect des procédures. Des situations litigieuses surviennent fréquemment, donnant lieu à des échanges avec l’administration fiscale, voire à un accompagnement juridique. Dans ce contexte, les délais de remboursement deviennent variables : ils dépendent non seulement des dispositions légales, mais aussi des contrôles, des validations et des capacités budgétaires effectives.

La comparaison entre la Suisse et l’Ukraine met en évidence un point essentiel : l’efficacité de la TVA dépend moins du niveau des taux que de la manière dont l’impôt est conçu, administré et intégré dans la gouvernance publique. Un taux bas ne signifie pas nécessairement des recettes faibles, pas plus qu’un taux élevé ne garantit, à lui seul, des recettes supérieures.

Les facteurs déterminants sont la qualité des institutions, la discipline budgétaire et la logique d’administration. Là où la TVA fonctionne comme un mécanisme transparent, prévisible et largement automatisé, elle reste neutre pour les entreprises et contribue à des recettes stables. À l’inverse, lorsqu’un remboursement se transforme en une procédure budgétaire lourde — marquée par des registres, des contrôles et des délais variables — la TVA devient une source d’incertitude financière, et donc un coût supplémentaire pour l’économie.

En définitive, la TVA est plus qu’un impôt sur la consommation : elle constitue un indicateur de la solidité institutionnelle de l’État, du niveau de confiance entre les entreprises et l’administration, ainsi que de la capacité du système budgétaire à fonctionner sur la base de règles claires, cohérentes et appliquées de manière prévisible.

Article du même auteur : Talents « atypiques » : Evolution des règles pour les titulaires du permis S

Sources :

https://www.ch.ch/fr/impots-et-finances

https://business-swiss.ch/nalogi-v-shvejtsarii/nds-v-shvejtsarii/

https://tax.gov.ua/nk/rozdil-v--podatok-na-dodanu-vartist/

https://yankiv.com/podatok-na-dodanu-vartist-pdv-povnyj-posibnyk-2025/

https://openbudget.gov.ua/?month=12&year=2025&budgetType=NATIONAL

https://taxfoundation.org/data/all/eu/value-added-tax-vat-rates-europe/

https://www.newsd.admin.ch/newsd/message/attachments/88538.pdf

Crédit photo : taxfoundation.org ; ChatGPT

Je suis spécialiste en administratif avec plus de 25 ans d'expérience dans le secteur public. J'ai travaillé dans des environnements où la rigueur, la responsabilité et le respect des procédures sont essentiels pour instaurer la confiance.